价值投资小教程(第1期):股价为啥能涨?

时间:2018-03-20 11:27 来源:股窜网 作者:股窜网 阅读:次

作者:罗应杰

假设有两条投资的路摆在你面前:第1条路,每年花48个小时,年化收益20%,成功率80%。(失败的情况是亏损20%)

第2条路,每年花480个小时,年化收益80%,成功率20%。(失败的情况是亏损80%)

如果你很喜欢第1条路,那请继续就往下看。

年前很多小伙伴建议老罗来一个价值投资的教程,这样看老罗的文章就不至于太吃力,也可以自己去甄选价值股。

但是纯理论的东西,看起来可能会更吃力,小伙伴们要有心理准备。老罗会尽自己所能,用人话跟大家说明白价值投资是怎么一回事(预计用5期)。

做价值投资首先要弄明白的第一件事是:股价为啥能涨?

这个问题对于股市新手来说可能非常幼稚,因为他们马上就能数出至少3个理由:利好消息、技术形态好、有庄家……

这些理由并不完全是错的,但也一定不是对的,用数学的语言来说就是“必要不充分条件”。也就是说股价上涨通常都有利好消息配合,通常技术形态都会显得很好,通常都是有机构在发力。

但是,有利好消息就一定涨吗?并不是,庄家就很喜欢借利好消息出货。

技术形态好就一定能涨吗?并不是。因为“久跌必涨”,但同时“跌不言底”;因为“有效突破”或者“企稳”就能涨,然而没见过哪位大师能准确定义何谓“有效”、何谓“企稳”,但同时“市场永远是对的”。

机构发力就一定能涨吗?并不是。传授跟庄的书籍和教程一抓一大把,10年前的庄我们尚且斗不赢,而庄家进化的速度永远比韭菜快,跟庄这事儿想都别想。

所以如果以这些理念来炒股,莫说不能笑到最后,笑个10年也不行,甚至两年都不行。有过5年以上股龄的小伙伴基本都深有体会。

那么,炒股的科学理念是怎样的呢?

这就要追本溯源,回到公司上市发行股票的根本动机。

根本动机其实只有两种:

第一种是融资,借助更大的资金规模,把好的赚钱模式的效应更大化,并与股东利益共分。第二种是圈钱,把股民的钱变成自己的钱。

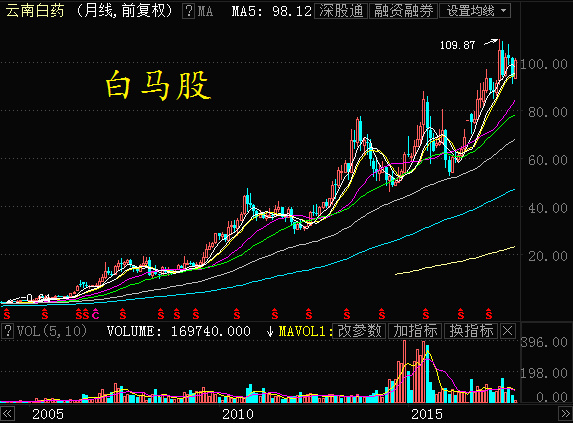

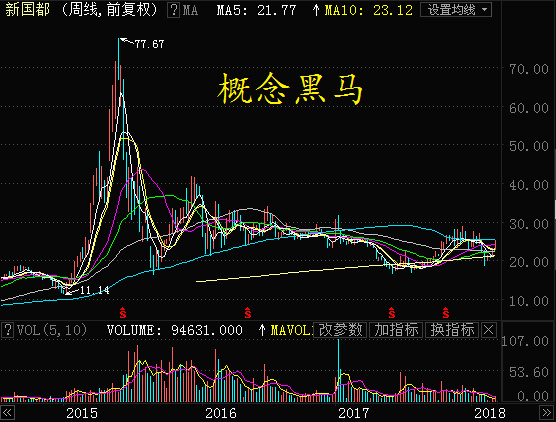

白马股就是从前者里面出来的,而概念股黑马就是从后者里面出来的。

股价上涨的根本原因是:市场认为这家公司会变得比现在更值钱。

白马股总是长线缓慢地涨,因为他们的业绩是平稳提高的,他们的市值会一年比一年高一些。黑马股总是中短线井喷式上涨,因为他们总是在强大的利好消息背景下,市场集体脑袋充血地觉得他们的市值会比现在提升10倍,但用不了多久就会冷静下来,发现利好程度并没有那么夸张,同时发现更多的掣肘因素,于是股价又回到解放前。

前者是5年,10年,甚至20年的慢牛;后者是1个月的辉煌,N年的僵尸。

黑马股的数量不比白马股少,而且黑马股往往比白马股更容易发现,因为股吧里的“热议股票”多数就是当红的黑马。黑马股快速来钱的风格也必然更受股民青睐。然而,当你细数一下自己那些年骑过的黑马,是“御马”的情况更多,还是“堕马”的情况更多呢?

科学的选股理念就是要选出那些套不死人的股票。无论你什么时候买入,7年之内(股市的一个轮回周期)只要你死赖在里面不割肉,最后总能解套还能盈利。这就是要选出白马股(除了大白马,也包括小白马在内的价值股),这就是价值投资。

换句话说,就是要找出那些即使是猪一样的投资操作也能赚钱的股票。因为如果你有神一样的操作技巧,那选股还有啥意义呢?随便一只股票都有涨有跌,如果操作够神,哪只股票不能赚钱呢?

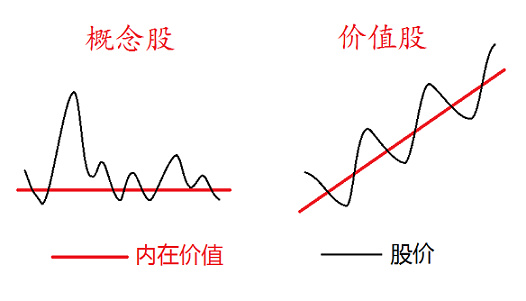

价值股为什么能一直涨?之所以称之为“价值”,我们来重温一下在九年义务教育时候就学过的经济学知识——价值规律的表现形式:价格总是围绕价值上下波动。

概念股的上涨只是基于市场对未来的美好预期,内在价值并没有提高。因为“若干年后能取得巨大成功”,其实多数都只是小概率事件。有句很经典的话是这么说的:“报纸上唯一值得信任的就只有日期。”相比网络媒体而言,报纸已经算是非常收敛的,所以永远不要低估网络媒体的渲染能力。

这种基于市场心理的上涨是无法计算的,但神奇的事情就在于:追进去的每一根韭菜都信心满满,觉得自己总能在拐点出现的时候跑掉,最差的情况也能在拐点出现不久就跑掉。结果想想也能知道,既然韭菜想的都一样,那么命运也只能是一样。

如果不想在概念股上犯这种错,冲动买入之前不妨先问问自己:凭什么自己能提前发现这批黑马?要坚信,你能通过媒体消息知道的时候,已经是大多数韭菜都知道的时候,大多数人都买入的时候,就是主力出货的最佳时机。主力出货不一定就会跌,但继续涨就肯定是小概率事件,站在小概率的一方,最后都注定是要失败的。

价值股的上涨主要基于持续稳定增长的业绩,内在价值在不断提高。即使在各种原因下,股价还是不断地上下波动,但由于股价始终要回归价值,始终要围绕价值波动,因而股价必然是长线上涨的,长线来看必然是“一顶比一顶高”。所以即使在一个阶段顶部买入,一个股市大周期后总不会套死;而在低于价值(低估)的时候买入,也必然能获得超额收益。

业绩决定股价

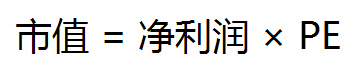

上面讲了一大堆,其实还是有点绕,老罗是理科人,所以用一条简单的公式来直观粗暴的告诉你股价为啥能涨:

除了在超级大牛市阶段(如07年、15年),在多数情况下,一家上市公司的PE都在一定范围内波动,例如15~25倍、35~50倍……

在中长期看来,PE可以看作稳定在这个范围的中部。于是,股价就可以看作跟公司的净利润成正比,于是股价能上涨的最直接原因,就是业绩增长。长期下来,股价的年化涨幅,大致就等于业绩的年化增速。

举个例子,老罗控股(002XXX)在2012年的净利润是1个亿,当时PE正好在波动范围的中部20倍,市值20亿。到了2018年初,公布2017年业绩是2.5亿,如果PE正好也回到20倍的话,市值就是50亿。这5年之间,净利润的年化增速是20%,市值和股价(前复权)的年化涨幅也是20%。

如果这时候大盘或所在板块向好,PE可能会向上波动到25倍,即市值62.5亿(这时候可以考虑降低仓位);如果这时候大盘或所在板块低迷,PE可能会向下波动到15倍,即市值37.5亿(这时候可以考虑加大仓位)。这就是股票市场的魅力所在,也是魅惑所在。

说到“年化”,一个被大家都忽略、但不得不面对的问题来了:从哪一年开始计算?

这个问题在业绩波动较大的个股中尤其明显。

例如13~15年业绩增速100%,16~17年业绩增速10%。如果按近5年计算年化,那么增速是57%;按近2年计算年化,增速就只有10%。

这个问题怎么解决呢?——没有方法解决,只能避免。

因为对于波动大的业绩,市场总会产生估值分歧,分歧之下就是资金的较量决定股价走势,而不再是业绩。对主力资金而言,这些正是收割韭菜的好地方。

要避免这个问题,我们就要找业绩增速相对稳定的个股。

既然业绩增速决定股价上涨速度,那么我们在选股的时候至少要注意3点:

1、选业绩增速稳定的(至少取近5年业绩计算);

2、排除业绩增速过低的;

3、业绩增速过高的也要排除。

排除业绩增速过低的不难理解,例如业绩增速只有4%,那么意味着股价年化涨幅只有4%,连余额宝都跑不赢。

业绩增速过高的为什么也要排除呢?因为高增速的业绩往往是不能维持的:一家4亿市值的互联网小股票,如果维持业绩高增速(也不需要太高,60%足矣),10年之后它就变成第二家三七互娱;再过10年,它就变成第二家腾讯。这想想也是荒谬的。

接下来的第2期将会讲讲很多小伙伴最关心的问题:价值股怎么估值?

上一篇:如何运用安全边际进行价值投资

热门阅读

最新内容

推荐图文

相关内容